Overname Barometer Februari 2024

Voorwoord

Dit is de Overname Barometer, het halfjaarlijkse onderzoek van Dealsuite. Hierin vindt u cijfers en trends over de Nederlandse MKB overnamemarkt (bedrijven met 0,5 tot 50 miljoen euro omzet) van het afgelopen half jaar.

Doelstelling van dit onderzoek is het creëren van periodieke informatie die leidt tot meer transparantie en fungeert als benchmark voor een ieder die professioneel actief is in de markt voor fusies en overnames. Dit onderzoek is gehouden onder 276 overnamadvieskantoren, die tezamen verantwoordelijk zijn voor ruim 90% van de transacties in de MKB-markt.

Wij denken met deze Overname Barometer een bijdrage te leveren aan meer inzicht in de MKB overnamemarkt, hetgeen naar onze overtuiging leidt tot meer en betere deals.

Floyd Plettenberg MSc. EMFC

CEO Dealsuite

I Transacties in H2-2023

Herstel overnamemarkt zet door, aantal transacties stijgt.

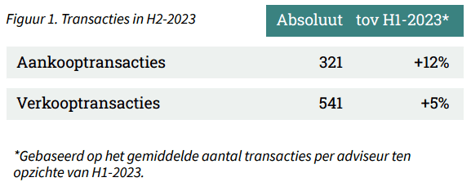

De overnameadvieskantoren die deelnamen aan dit onderzoek hebben in de tweede helft van 2023 het volgende aantal transacties afgerond:

Bij een deel van de verkochte bedrijven zal zowel aan de verkoop- als aan de aankoopzijde een respondent betrokken zijn geweest. We kunnen dus niet eenvoudigweg de verkoop- en de aankooptransacties bij elkaar optellen om tot een totaal aantal transacties te komen.

In 2023 werd het economische klimaat in Nederland voor fusies en overnames sterk beïnvloed door externe factoren zoals de hoge rentestijging, toenemende inflatie en geopolitieke conflicten, waaronder de situaties in Oekraïne, Rusland en Israël. Dit alles heeft invloed gehad op bijvoorbeeld financieringskosten en bedrijfswaarderingen. Ondanks het onrustige economische klimaat is het aantal aankoop- en verkooptransacties in H2-2023 gestegen ten opzichte van het eerste half jaar. Het aantal aankooptransacties nam zelfs toe met 12%. Het aantal verkooptransacties is toegenomen met 5%.

Meer Industrie & Productie, minder Bouw & Installatietechniek.

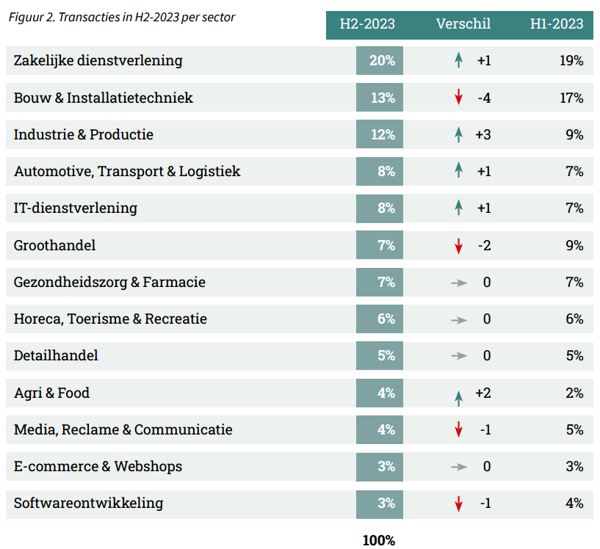

De verdeling van de transacties in H2-2023 over de sectoren is toegelicht in Figuur 2.

Sinds H1-2021 is er een toename gerapporteerd in het percentage transacties binnen de sector Zakelijke dienstverlening. Opnieuw vonden in H2-2023 de meeste transacties plaats in deze sector (20%). Het transactiepercentage voor de Bouw & Installatietechniek-sector fluctueert meer. Na een flinke daling in H1-2022 van 15% naar 10%, herstelde de sector in het opvolgende jaar naar 17%. In H2-2023 is dit percentage opnieuw gedaald naar 13%.

Het percentage transacties in de Industrie & Productie-sector is gestegen met 3 procentpunt en hiermee terug naar het niveau in H1-2022.

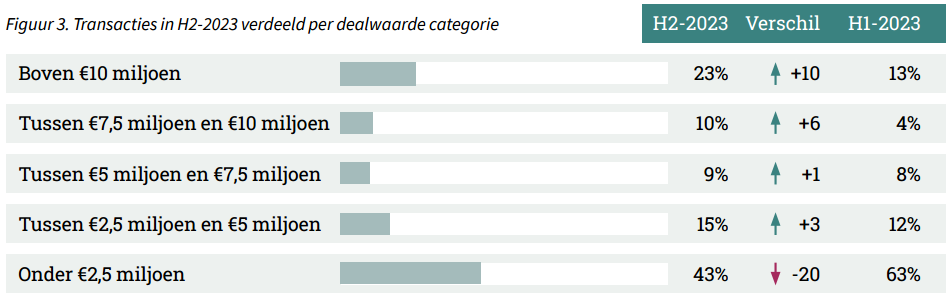

Eén op de vier transacties had een dealwaarde boven de €5 miljoen.

De gemiddelde dealwaarde van transacties in H2-2023 is flink gestegen. In H1-2023 had één op de vier transacties een dealwaarde van boven de €5 mln. In H2-2023 is dit aandeel met 17 procentpunt gestegen naar 42% van alle transacties. Omgekeerd is het aantal transacties met een dealwaarde onder de €2,5 miljoen gedaald naar 43%.

II Opdrachtenportefeuille

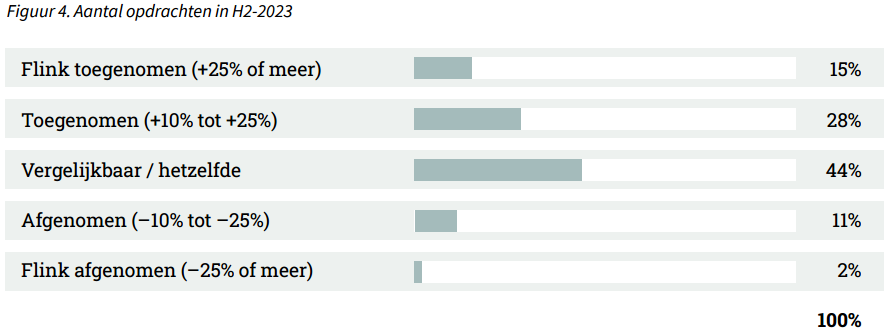

43% van de adviseurs rapporteert een toename in het aantal opdrachten.

De resultaten staan in de onderstaande Figuur 4 nader toegelicht. Het betreft opdrachten die in H2-2023 zijn binnengekomen en die tot een transactie zijn begeleid in H2-2023, maar het kan ook zijn dat ze pas in H1-2024 tot een transactie zullen leiden of afgebroken worden.

43% van de adviseurs rapporteert een toename in het aantal opdrachten in H2-2023, wat wederom een positief signaal voor de overnamemarkt afgeeft. Een kleiner percentage van de adviseurs geeft aan dat hun aantal opdrachten in H2-2023 is afgenomen (13%). De overige 44% van de adviseurs rapporteert een vergelijkbaar aantal opdrachten t.o.v. H1-2023.

III Multiples per sector

III Multiples per sector

Gemiddelde EBITDA-multiple voor MKB-bedrijven licht toegenomen van 4,65 naar 4,75.

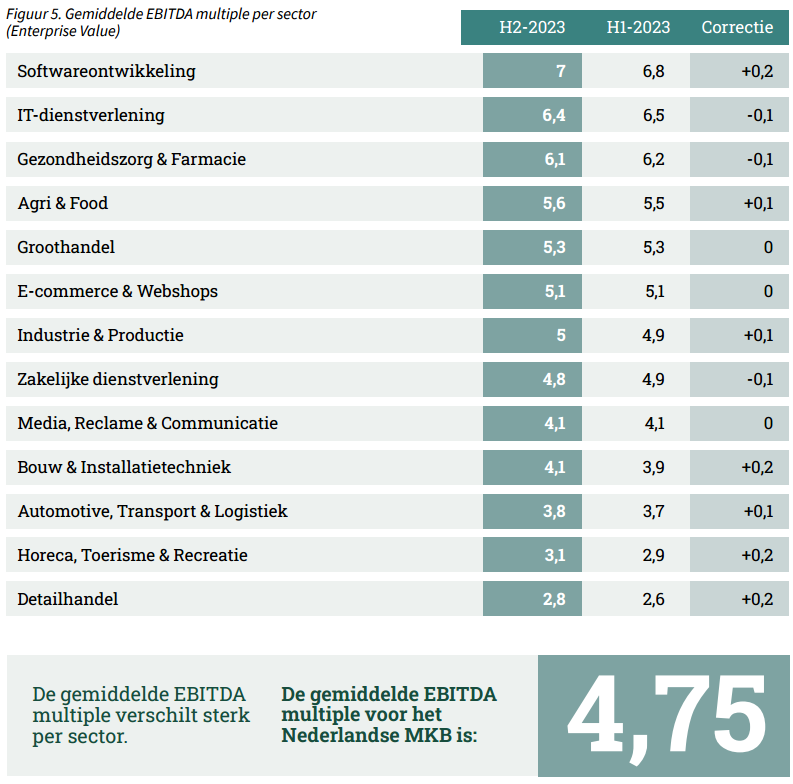

Sinds de eerste helft van 2015 rapporteert Dealsuite elk half jaar de gemiddelde multiples per sector; de gemiddelde EBITDA-multiple die wordt betaald voor een onderneming in een specifieke sector. In dit onderzoek is uitvraag gedaan naar de huidige betaalde multiples op basis van (herziene) inzichten van de respondenten. De resultaten worden weergegeven in Figuur 5.

Na een paar dalingen in de gemiddelde EBITDA-multiple, is er in H2-2023 weer een stijging gerapporteerd van 4,65 naar 4,75. De hoogste multiple voor de Softwareontwikkeling-sector is opnieuw toegenomen met 0,2 naar 7. De multiples voor de Groothandel, E-commerce & Webshops en Media, Reclame & Communicatie-sectoren zijn stabiel gebleven. Voor 3 sectoren is er een daling in multiple gerapporteerd. Zo is de multiple voor de IT-dienstverlening sector gedaald van 6,5 naar 6,4.

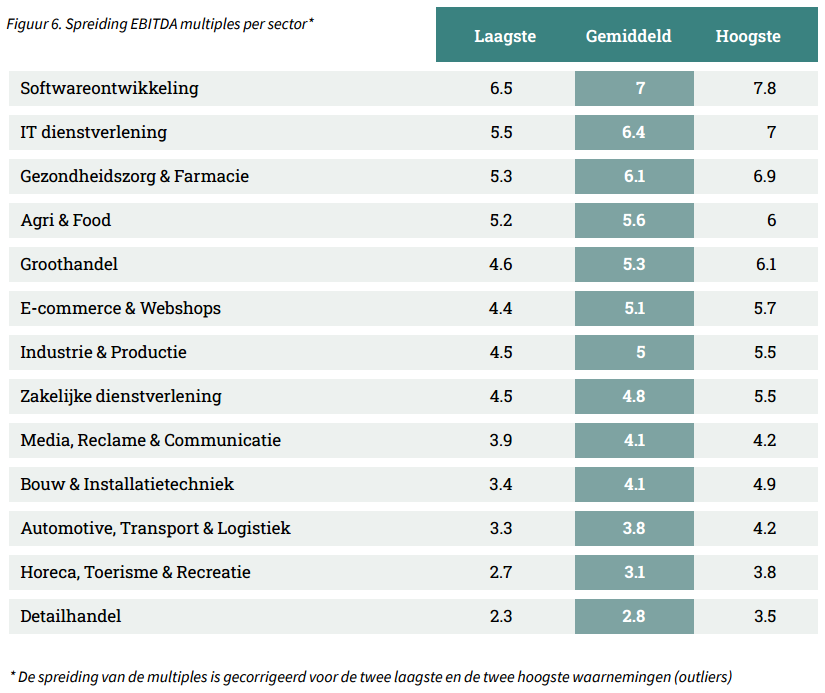

Grootste spreiding in sector gezondheidszorg & pharmacie, kleinste spreiding in media, reclame & communicatie.

Figuur 6 laat de spreiding van EBITDA-multiples per sector zien. Een sector kan een breed scala aan bedrijven met verschillende karakteristieken bevatten. Dit is waarom er mogelijk een grotere spreiding in EBITDA-multiples zichtbaar is in vergelijking tot sectoren met meer soortgelijke bedrijven.

IV Multiples in relatie tot bedrijfsomvang

Groot verschil tussen multiples grote en kleine mkb-bedrijven.

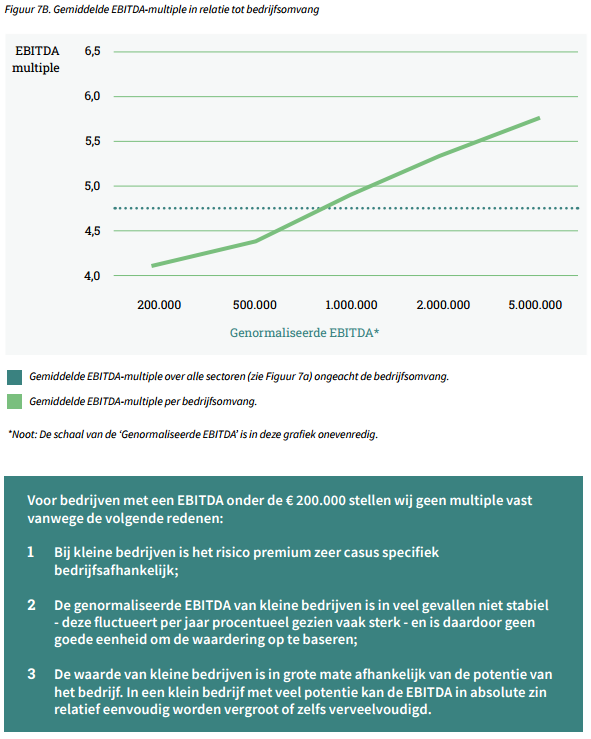

In de Overname Barometer van de eerste helft van 2018 werd voor het eerst de impact van de omvang van een bedrijf op de betaalde multiples geanalyseerd. Het doel van deze analyse was om de Small Firm Premium en de invloed ervan op het Nederlandse MKB in kaart te brengen, met een focus op bedrijven met een EBITDA tussen € 200.000 en € 5.000.000. Hierbij werd de EBITDA gebruikt als maatstaf voor de grootte van het bedrijf.

Uit wetenschappelijk onderzoek is gebleken dat hoe kleiner een onderneming is, hoe groter de kans dat de verwachte vrije kasstromen niet zullen worden gerealiseerd (Damodaran, 2011; Grabowski and Pratt, 2013). Denk bijvoorbeeld aan de afhankelijkheid van bepaalde klanten of leveranciers, of de afhankelijkheid van bepaalde technische knowhow die bij vertrek van personeel snel kan afnemen. Dit kan forse impact hebben op de rendementen en dus ook op de waarde van een onderneming. De hogere risicopremie die van toepassing is op kleinere bedrijven (de zogenaamde ‘Small Firm Premium’ ) veroorzaakt een waardedrukkend effect. Als gevolg daarvan zijn de betaalde EBITDA-multiples voor grotere bedrijven gemiddeld hoger dan de betaalde multiples voor kleinere bedrijven.

Voor ondernemingen met een lagere EBITDA geldt over het algemeen een lagere verkoopmultiple in vergelijking met ondernemingen met een hogere EBITDA. Dit verband tussen de grootte van de onderneming en de toegepaste EBITDA-multiples wordt verder weergegeven in de grafieken van Figuur 7A en 7B.

Het verschil in de EBITDA-multiple tussen bedrijven met een genormaliseerde EBITDA van € 200.000 en €5.000.000 bedraagt 1,9 (3,9 ten opzichte van 5,8). De verschillen tussen grote en kleine MKB-bedrijven zijn sinds 2018 toegenomen.

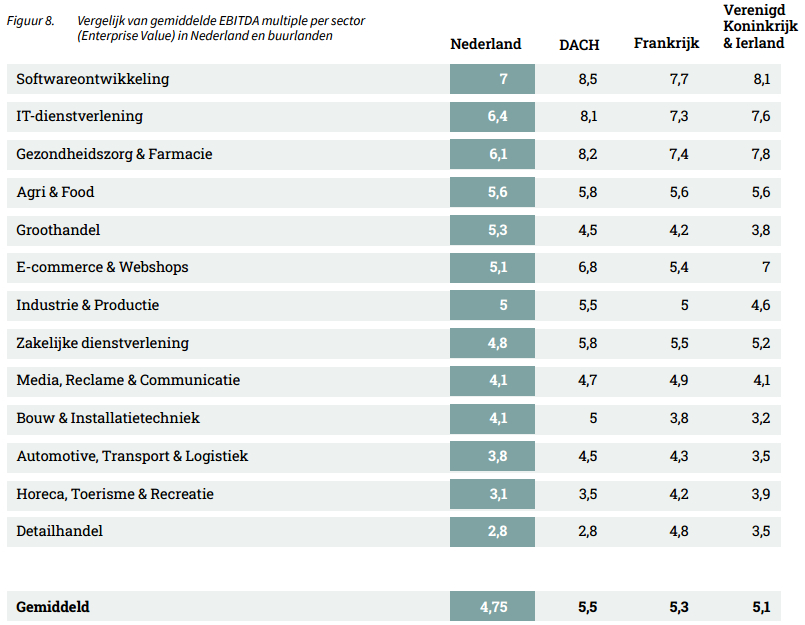

V Cross-border transacties

De analyse van EBITDA-multiples tussen diverse landen onderstreept de potentiële voordelen van internationale transacties. Het kan bijvoorbeeld gunstig zijn om een buitenlandse onderneming over te nemen, of een eigen bedrijf te verkopen aan een buitenlandse koper. Figuur 8 illustreert de variaties in EBITDA multiples over verschillende West-Europese markten.

VI Financiering

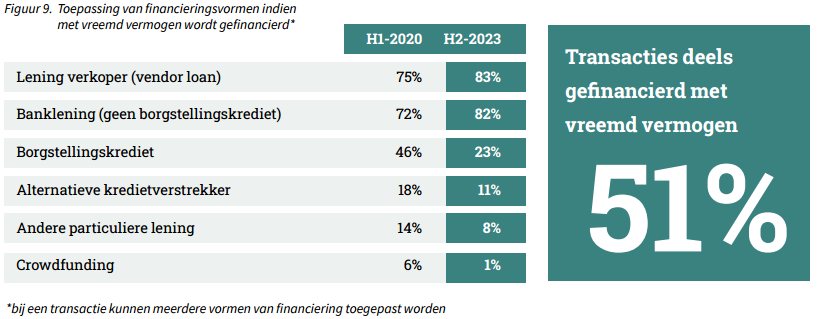

Toename vendor loans en bankleningen bij financiering met vreemd vermogen.

Indien er vreemd vermogen wordt toegepast in een transactie, worden er vaak meerdere vormen van financiering gecombineerd. In H2-2023 werd een meerderheid van de transacties deels gefinancierd met vreemd vermogen (51%). Een vendor loan was de meest voorkomende financieringsbron. In H1-2020 werd er in 75% van de transacties die werden gefinancierd met vreemd vermogen een vendor loan toegepast. In H2-2023 blijkt dit nog steeds de meest voorkomende vorm van financiering te zijn.

Een vendor loan is een aantrekkelijke vorm van financiering in tijden van hoge rentetarieven. In H2-2023 werd in 83% van de transacties die werden gefinancierd met vreemd vermogen een vendor loan toegepast.

Bij 82% van de transacties die met vreemd vermogen werd gefinancierd, werd gebruik gemaakt van een banklening. Dat is 10 procentpunt meer dan in H1-2020. Crowdfunding werd toegepast in slechts 1% van de transacties, dit percentage lag op 6% in H1-2020.

VII Earn-outs

Toename in het aantal earn-outs gerapporteerd.

In een transactie waarbij een earn-out regeling wordt toegepast is een gedeelte van de verkoopopbrengst afhankelijk van toekomstige prestaties. In de praktijk betekent dit dat de verkoper niet direct de volledige verkoopprijs ontvangt en uit het bedrijf stapt, maar dat hij of zij voor een bepaalde periode gecommitteerd blijft aan de resultaten van het bedrijf (wat vaak gepaard gaat met een actieve functie in het bestuur of als externe adviseur). Met een earn-out minimaliseert een koper het risico dat er te veel betaald wordt, terwijl de verkoper een incentive heeft om het bedrijf zo goed mogelijk over te dragen.

In 2020 werd in 1 op de 4 transacties een earn-out regeling ingezet. In H2-2023 is dit aantal toegenomen tot 28%. Gemiddeld duurde een earn-out regeling in H1-2020 21 maanden. Voor H2-2023 is er een gemiddelde lengte van een earn-out afspraak van 22 maanden gerapporteerd. Gemiddeld bedroeg een earn-out 19% van de delwaarde.

VIII Outlook

Positieve terugblik op H2-2023, optimisme over 2024.

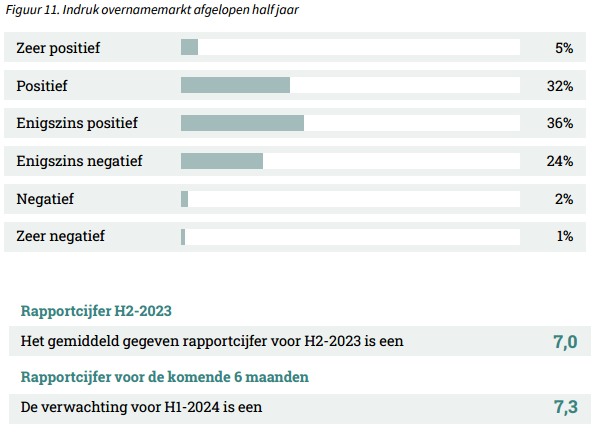

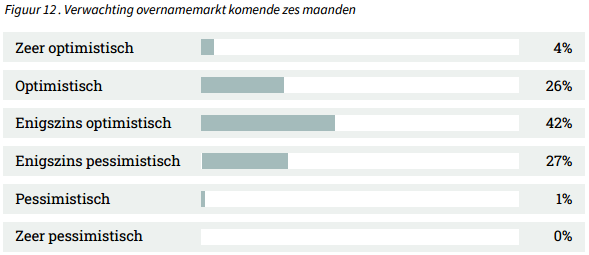

De outlook voor de MKB-overnamemarkt in Nederland is gebaseerd op veel factoren. De overnameadvieskantoren is gevraagd om hun verwachtingen voor H1-2024 weer te geven aan de hand van een rapportcijfer. Daarin wordt o.a. meegewogen: het aantal ondernemers dat hun bedrijf wil verkopen, het gemak van het verkrijgen van financiering en de macro-economische ontwikkelingen. Tevens is adviseurs gevraagd naar hun indruk van het afgelopen half jaar (H2-2023) en dit uit te drukken in een rapportcijfer. Het vergelijken van deze antwoorden geeft een reëel beeld van het vertrouwen van de adviseurs in de markt. In Figuur 11 is de indruk van het afgelopen half jaar weergegeven.

Voor H2-2023 was de verwachting, zoals uitgedrukt in H1-2023, een 7,1. Het daadwerkelijke beoordelingscijfer voor H2-2023 is uitgekomen op een 7, wat aangeeft dat deze periode grotendeels aan de verwachtingen heeft voldaan. Voor H1-2024 is het verwachte rapportcijfer vastgesteld op 6,9. 72% van de adviseurs heeft een optimistische kijk op het aanstaande halfjaar.

IX Verantwoording

Ruim 75% van alle overnametransacties in Nederland vindt plaats in de MKB-markt (CBS microdata, 2017). Deze Overname Barometer werd gehouden onder 276 fusie & overnameadvieskantoren (+/- 1.200 overnameadviseurs). Uitgedrukt in het aantal begeleide transacties vertegenwoordigen deze kantoren ruim 90% van de Nederlandse MKB overnamemarkt. De Nederlandse MKB-markt is hierbij gedefinieerd als bedrijven met 0,5 tot 30 miljoen euro omzet.

Aan deze negentiende editie van de Overname Barometer werkten 121 van de in totaal 276 overnameadvieskantoren mee, een respons van maar liefst 44,8%. Zowel het absolute aantal responses (N) als het procentuele aantal responses ondersteunen de representativiteit van dit onderzoek. We hebben bij dit onderzoek vooraf geen hypotheses gesteld om vervolgens op statistische significantie te toetsen, maar de (N) voldoet ruimschoots om uitspraken te kunnen doen met 95% zekerheid (Field, 2011, p. 56-58).

De onderzoeksopzet is op aanvraag beschikbaar. Gehanteerde bronnen:

• 121 vragenlijsten ingevuld door het senior management van deelnemende advieskantoren.

• Dealsuite Overname Barometer onderzoeken Q1-2015 t/m H1-2023.

• Brookz transactiedatabase 2005 – 2023, (2023).

• Damodaran (2011). Equity Risk Premiums (ERP).

• Grabowski and Pratt (2013). Cost of Capital: Applications and Examples.

• Small firm premium (Damodaran, 2011; Grabowski and Pratt, 2013)

Dit onderzoek werd uitgevoerd door Casper Maltha en Roos Bijvoet. Mocht u nog vragen hebben over dit onderzoek, dan kunt u daarover contact opnemen met Floyd Plettenberg, eindverantwoordelijk voor dit onderzoek.

.svg)

.svg)

.svg)

.svg)