M&A Monitor August 2023

Vorwort

Wir freuen uns, Ihnen hier die 10. Ausgabe des M&A Monitor DACH vorstellen zu dürfen.Mit dem Monitor stellen wir Ihnen Daten und Trends aus H1-2023 für Unternehmen aus der DACH-Region, mit einem Umsatz von € 1 Millionen bis € 50 Millionen, zur Verfügung.

Der Dealsuite DACH Monitor gibt Ihnen regelmäßige Einblicke zu relevanten Aspekten des Marktes. Somit sorgen wir für ein besseres Marktverständnis und zusätzliche Transparenz, um zu mehr und besseren Abschlüssen beizutragen.

Dealsuite ist die größte Plattform in Europa für M&A Professionals und bringt alle Akteure im M&A Ökosystem auf eine einfache und intuitive Art zusammen.

Floyd Plettenberg MSc. EMFC

CEO Dealsuite

I Transaktionen

Die Anzahl der Transaktionen auf Verkäuferseite und auf Käuferseite steigt in H1-2023 an.

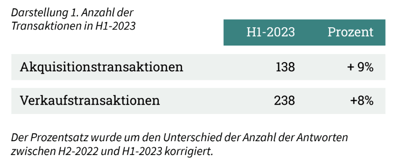

Die Berater, die an dieser Untersuchung teilnahmen, haben in H1-2023 folgende Transaktionen durchgeführt:

Bei einem Teil der verkauften Unternehmen war sowohl auf der Verkäufer-, als auch auf der Käuferseite ein Befragter beteiligt. Die Summe der Transaktionen ergibt sich also nicht aus der Summe der Buy- und Sell-Side Transaktionen.

Im ersten Halbjahr 2023 verzeichneten wir einen Anstieg um 9% bei der Anzahl der käuferseitigen Transaktionen; auf Verkäuferseite um 8%. Die Anzahl der Transaktionen im DACH KMU Markt ist vergleichbar mit H1-2022.

Gründe hierfür könnten die Anpassungszeit des M&A-Marktes an die Konsequenzen des völkerrechts-widrigen Angriffskrieges Russlands auf die Ukraine sein, wie z.B. die gewählten politischen Eingriffe der Regierungen in die Volkswirtschaften, die Entwicklung der Inflationsrate oder die Entwicklung der Zinssätze und der damit verbundenen Anpassungen der Fremdkapitalgeber. Corona-bezogene Beschränkungen spielen unserer Wahrnehmung nach kaum noch eine Rolle.

Grenzüberschreitende Transaktionen nehmen zwar auf globaler Ebene ab, es zeichnet sich dennoch ein europäischer “Near-Shoring”-Trend ab, als Konsequenz einer “De-Risking”-Strategie von global-agierenden Unternehmen. Besonders davon profitieren dürfte die MOE-Region.

Die meisten Transaktionen fanden in der Branche Industrie & Produktion (18%) statt. Größter Zuwachs in der Branche Bau- & Installationstechnik.

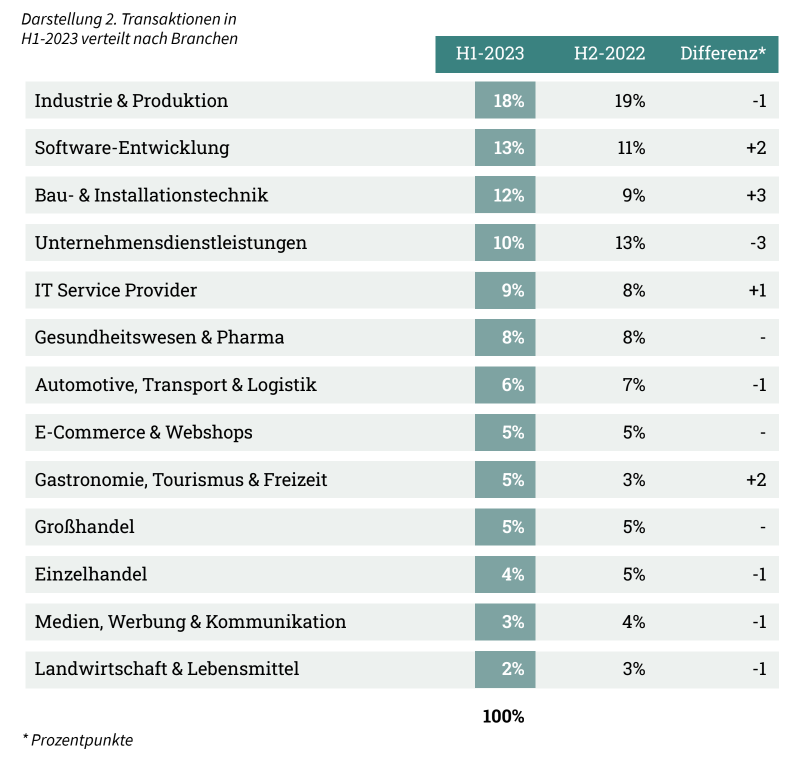

Auf Grundlage dieses M&A Monitors kann man Aussagen über die Verteilung der Transaktionen nach Branche treffen (siehe Darstellung 2). Zum dritten Mal in Folge der einsame Spitzenwert, entfallen in H1-2023 18% der Transaktionen auf die Industrie- und Produktionsbranche. Die Branche Bau- & Installationstechnik (12%; +3) vermeldet den größten Anstieg, gefolgt von den Branchen Software-Entwicklung (13%; +2) und Gastronomie, Tourismus & Freizeit (5%; +2).

In der Branche Unternehmensdienstleistungen wurde ein erheblicher Rückgang verzeichnet. Der Anteil der Transaktionen in dieser Branche verliert fast 25% im Vergleich zu H2-2022 und sinkt auf 10% der Gesamtheit.

Die prozentuale Verteilung der Transaktionen in den Branchen Gesundheitswesen & Pharma,E-Commerce & Webshops und Großhandel veränderten sich in H1-2023 verglichen mit H2-2022 nicht.

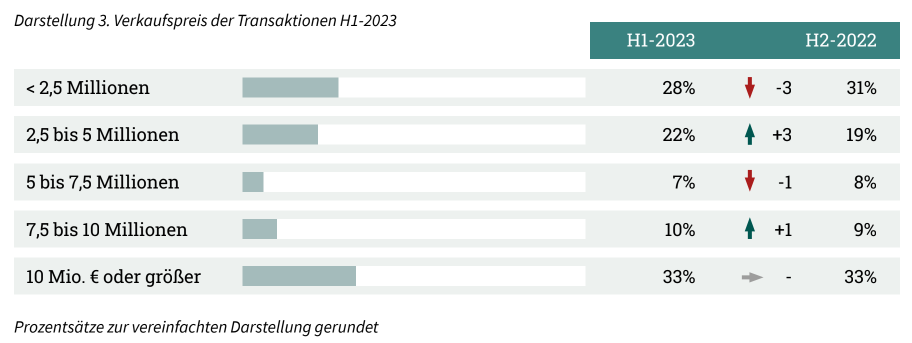

Das durchschnittliche Transaktionsvolumen verändert sich kaum. Transaktionen mit einem Volumen kleiner als € 2,5 Millionen nehmen ab.

Nach einem leichten Anstieg des durchschnittlichen Verkaufspreises in H2-2022 hat sich dieser in H1-2023 kaum verändert. Die Werteverteilung ähnelt der von H2-2019. Bei 50% der Transaktionen lag der Verkaufspreis unter oder bis € 5 Millionen, bei 50% darüber.

II Aufträge

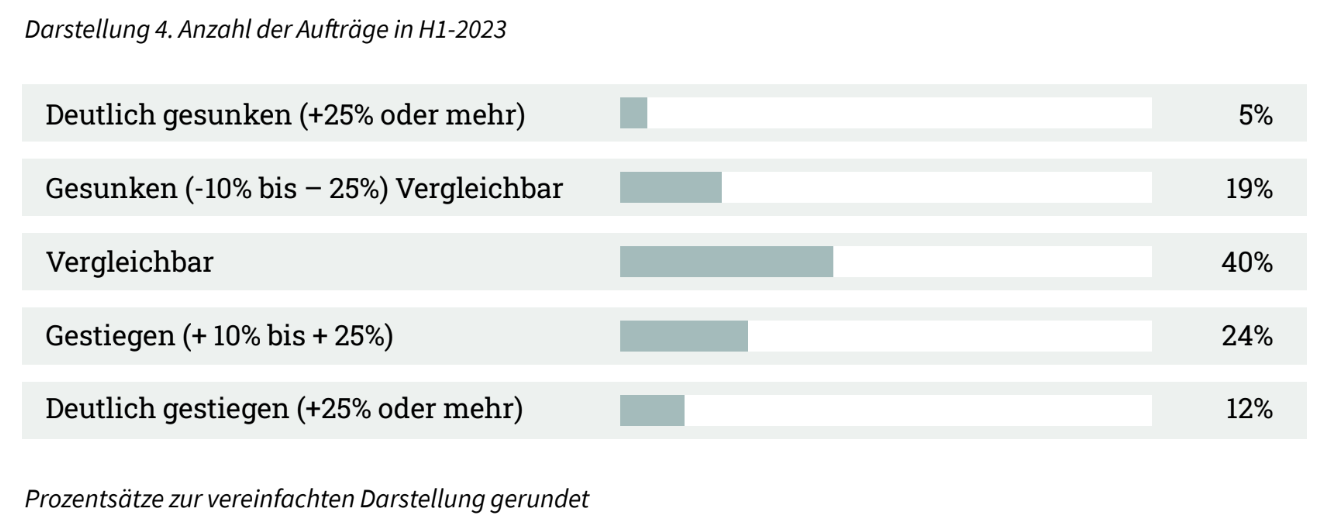

Die Auftragslage verbessert sich im ersten Halbjahr 2023. 36% der Berater vermelden einen Anstieg.

36% der Berater vermelden eine weiterhin steigende oder deutlich steigende Auftragslage. Besonders die Gruppe derjenigen, die einen deutlichen Anstieg angaben, stieg von 5% auf 12% im Vergleich zu H2-2022. 40% der Berater berichten von einer vergleichbaren Auftragslage zu H2-2022.

24% der Berater vermelden einen Rückgang der Aufträge. Hervorzuheben ist der Anteil der erheblichen Rückgänge - er liegt bei 5% der Befragten. Dieser Wert lag in H2-2022 bei 12%.

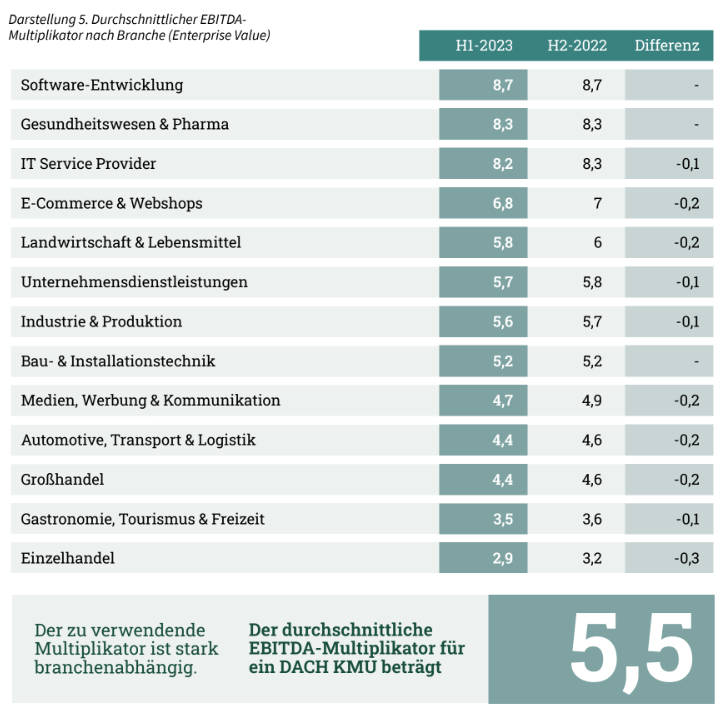

III EBITDA-Multiplikatoren in DACH

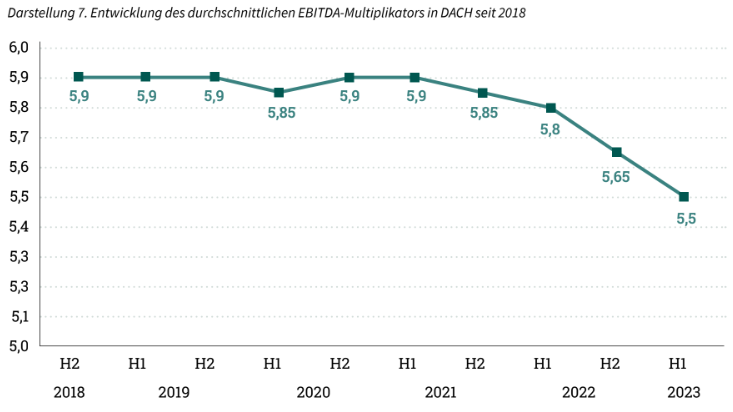

Die durchschnittlichen Verkaufspreise waren rückläufig und der durchschnittliche EBITDA-Multiplikator lag bei 5,5.

In unserer vorherigen Untersuchung haben die Sell-Side Berater den durchschnittlichen EBITDA-Multiplikator nach Branche definiert. Der durchschnittliche EBITDA-Multiplikator wird für ein Unternehmen in einer spezifischen Branche bezahlt. In dieser Untersuchung haben wir darum gebeten,

die Branchenmultiplikatoren aus H2-2022 zu überarbeiten.

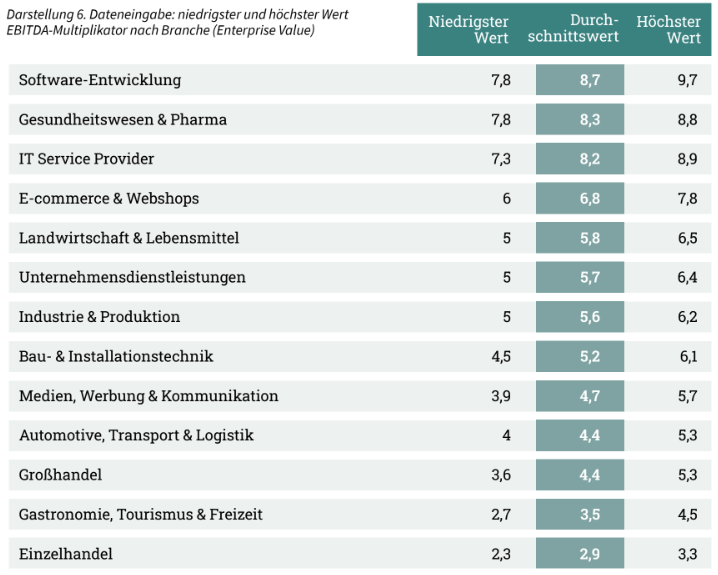

Der durchschnittlich angewandte Multiplikator in allen Branchen liegt bei 5,5. Die Multiplikatoren variieren zwischen 2,9 (Einzelhandel) und 8,7 (Software-Entwicklung). Dies bedeutet, dass der Durchschnittspreis eines KMUs um das 3-fache je nach Branche variiert.

Die Ergebnisse dieser Untersuchung stellen einen Ansatzpunkt für die geltenden Branchenmultiplikatoren dar. Sie bieten damit einen guten Richtwert als Gegenprüfung der Unternehmensbewertung in der nahen Zukunft.

IV EBITDA-Multiplikatoren in Nachbarländer

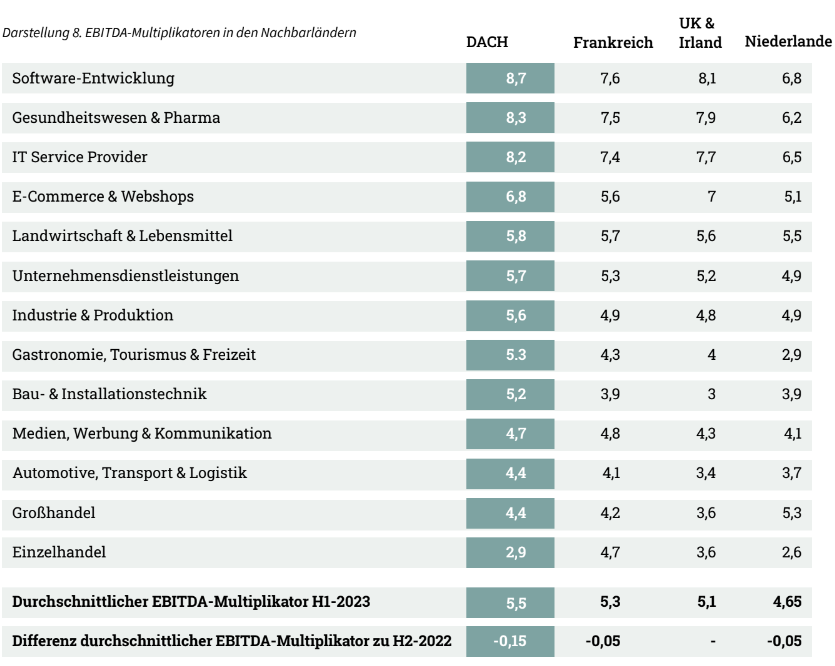

In der letzten Ausgabe des M&A Monitors haben wir die durchschnittlichen EBITDA-Multiplikatoren der DACH-Region mit den Multiplikatoren der Nachbarländer verglichen. Aus diesem Vergleich ging eindeutig hervor, dass grenzüberschreitende Transaktionen deutliche Vorteile bieten können.

In dieser Ausgabe des M&A Monitors wird deutlich, dass der durchschnittliche EBITDA-Multiplikator in der DACH-Region am stärksten gesunken ist. Während die Multiplikatoren in DACH in alle Branchen entweder gesunken oder gleich geblieben sind, konnten einzelne Branchen in den Nachbarländern einen Anstieg des Branchen-Multiplikators verzeichnen, z.B. das Vereinigte Königreich & Irland bei Landwirtschaft & Lebensmittel (+0,2), Großhandel (+0,2), E-Commerce & Webshops (+0,1) oder

Frankreich bei Unternehmensdienstleistungen (+0,1).

In DACH veränderte sich der Multiplikator der Bau- & Installationstechnik Branche nicht, während er in UK&Irland um 0,3 zurückging. Der Unterschied des Mulitiplikators in der Branche Großhandel zwischen DACH und den Niederlanden beträgt nunmehr 1.

Trotz der dynamischen Marktlage werden Unternehmen der deutschsprachigen Region nach wie vor zu durchschnittlich höheren EBITDA-Multiplikatoren verkauft.

V Kaufinteressenten nach Branche in DACH

Der M&A-Markt bleibt ein Verkäufermarkt - die Nachfrage übersteigt weiterhin das Angebot. Die Nachfrage ist im Vergleich zu H1-2022 rückläufig.

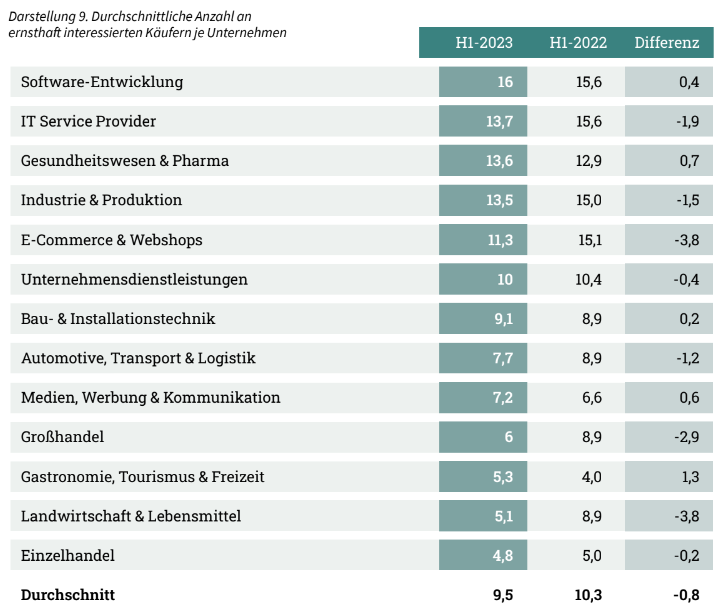

Der M&A-Markt ist weiterhin ein “Verkäufermarkt”. Die Anzahl der interessierten Käufer ist meist höher als die Anzahl der zum Verkauf stehenden Unternehmen. Die Verteilung von Angebot und Nachfrage variiert je nach Branche. Deshalb wurden die Berater gebeten, die Anzahl an ernsthaft interessierten Käufern je Unternehmen für die jeweiligen Branchen anzugeben. Wir führten die gleiche Befragung in der 8. Ausgabe des M&A Monitors (H1-2022).

Die Branche Software-Entwicklung weist die meisten interessierten Käufer je Unternehmen auf. Im Durchschnitt war ein Unternehmen in dieser Branche für 16 Käufer interessant. Die größten Veränderungen im Vergleich zu H1-2022 sind in den Branchen E-Commerce & Webshops, Landwirtschaft & Lebensmittel (jeweils -4 Interessenten) und Großhandel (-3) wiederzufinden. Der prozentual stärksten Zuwachs ist in der Branche Gastronomie, Tourismus & Freizeit zu verzeichnen, knapp ein Drittel mehr Interessenten wurden im Vergleich zu H1-2022 vermeldet.

Der Durchschnitt aller Branchen liegt bei 9,5 interessierten Parteien je zu verkaufendem Unternehmen. Dies stellt eine Veränderung um -1 interessierte Partei im Vergleich zu H1-2022 dar.

VI Risikobereitschaft strategischer Käufer

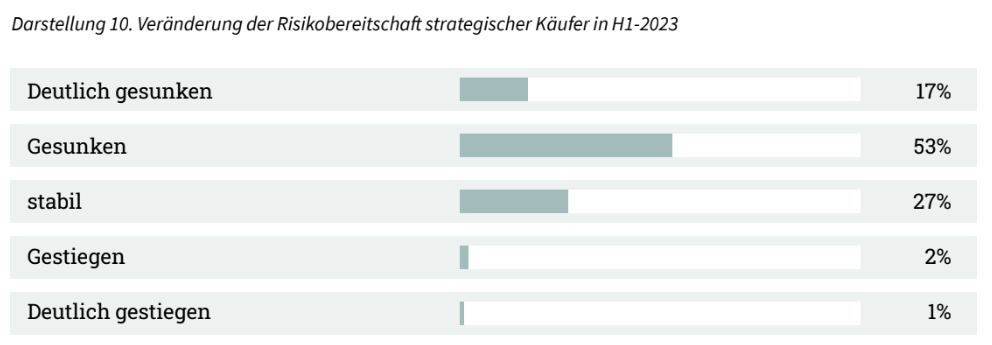

Die M&A Berater vermeldeten einen Rückgang um 70% der Risikobereitschaft der strategischen Käufer in DACH.

In vergangenen Ausgaben des M&A Monitors des DACH M&A Markt für KMU wurde herausgearbeitet, dass strategische Käufer die präferierte Käufergruppe für Unternehmer sind (5. Ausgabe des M&A Monitors) und das “Bessere Angebot” in 52% der Fälle von strategischen Käufern stammte (9. Ausgabe des M&A Monitors).

Die M&A Berater melden einen Rückgang um 70% der Risikobereitschaft der strategischen Käufer. Etwas mehr als ein Viertel (27%) nehmen keine Veränderung wahr, lediglich 3% der strategischen Käufer erscheinen risikobereiter als in der Vergangenheit.

Es wurde keine branchenspezifische Erhebung durchgeführt.

VII Künstliche Intelligenz

Die Befragten sind in H1-2023 gespaltener Meinung über den Einsatz von

künstlicher Intelligenz im M&A. Die Mehrheit der M&A Berater in DACH setzt

keine KI ein.

Im November 2022 brachte die non- und for-profit Organisation OpenAI ChatGPT an den Markt. Der rasante Aufstieg von ChatGPT der letzten Monate, erinnert uns daran, dass seit Mitte des zwanzigsten Jahrhunderts an künstlicher Intelligenz und ihrer Anwendungen geforscht wird, und bereits jetzt KI eine Rolle in unserem Alltag spielt.

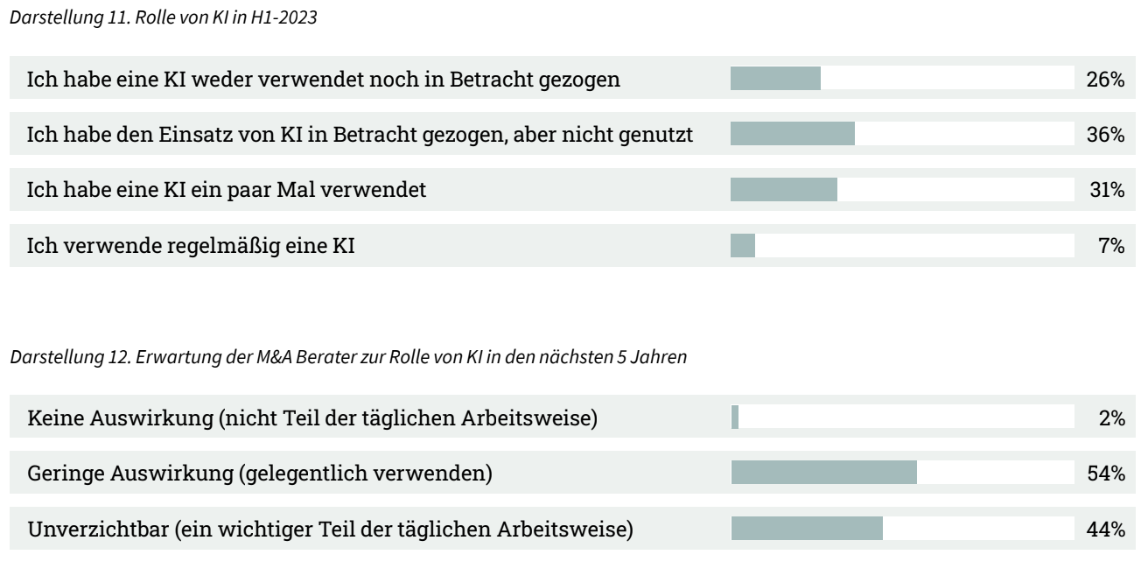

Wir befragten die M&A Berater über die bisherige und prognostizierte Anwendung einer KI bei M&A Aktivitäten.

7% der Befragten melden den regelmäßigen Einsatz einer KI bei ihren bisherigen M&A Aktivitäten zurück. 44% gehen davon aus, dass es einen unverzichtbaren Teil ihrer Arbeitsweise in den nächsten 5 Jahren darstellen wird.

62% der M&A Berater verwenden keine KI, 36% haben es in Betracht gezogen. 56% der Befragten gehen davon aus, dass es keine oder keine wesentliche Auswirkung auf ihre Arbeitsweise in den nächsten 5 Jahren haben wird.

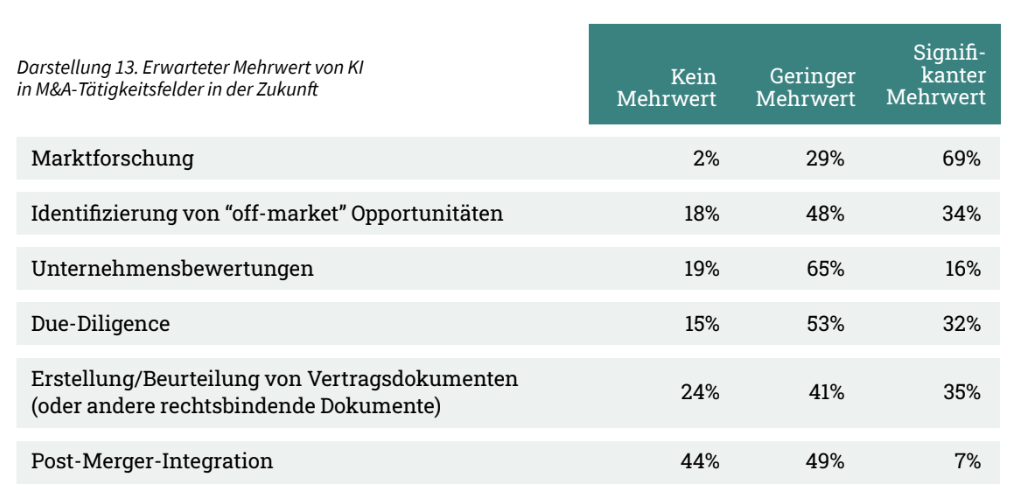

In H1-2023 sehen die M&A Berater in DACH besonders für Marktforschungszwecke einen Anwendungsfall für künstliche Intelligenz.

Ebenfalls befragten wir die M&A Berater über den erwarteten Einsatz einer KI in bestimmten M&A-Tätigkeitsfelder in der Zukunft.

69% der Befragten sehen bei der Marktforschung einen signifikanten Mehrwert. 44% sehen keinen Mehrwert bei der PMI, gar insgesamt 93% sehen darin keinen oder nur einen geringen Mehrwert.

Ein Drittel der Befragten erkennt einen signifikanten Mehrwert bei Due-Diligence Verfahren und dem Erstellen oder Beurteilen von Vertragswerken.

Hervorzuheben ist, dass 65% der M&A Berater nur einen geringen Mehrwert von KI bei

Unternehmensbewertungen erwarten.

VIII Ausblick

Das erste Halbjahr 2023 hat die Erwartungen nicht erfüllt. 64% der Befragten blicken optimistisch auf H2-2023.

Die Bewertung und Prognose des KMU-Marktes in DACH basiert auf vielen Faktoren. Eine komplexe Interpretation ist notwendig, um festlegen zu können, ob es ein guter Markt zu werden verspricht. Darin wird unter anderem einbezogen: die Anzahl der Unternehmer, die ihr Unternehmen verkaufen möchten, die Schwierigkeit eine Finanzierung zu erhalten und die makroökonomischen Entwicklungen.

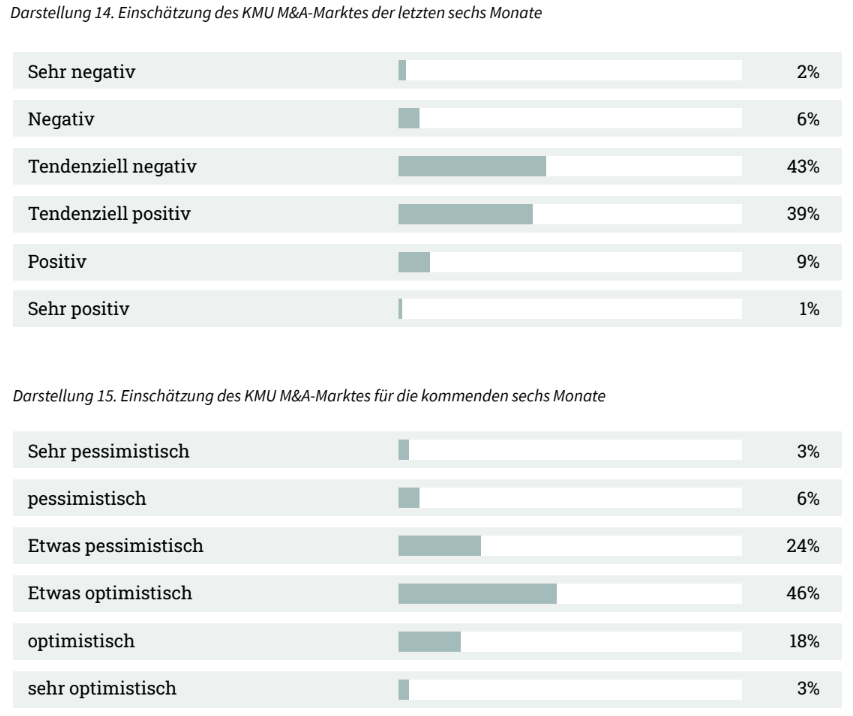

Die Beratungsfirmen wurden gebeten, eine Bewertung des ersten Halbjahres 2023, sowie eine Prognose für H2-2023 abzugeben. Der Vergleich beider Bewertungen ergibt ein gutes Stimmungsbild für das Vertrauen der Berater in den Markt.

Die Hälfte der Befragten bewertet die Gesamtleistung des KMU-Marktes im ersten Halbjahr tendenziell negativ bis sehr negativ. 10% der Befragten nahmen den Markt in H1-2023 als positiv wahr. 67% der Befragten sind etwas optimistisch bis sehr optimistisch für die nächsten sechs Monaten. Lediglich 3% der Befragten gaben eine sehr pessimistische Prognose für H2-2023 ab.

IX Methodik

M&A Transaktionen in DACH finden meistens im KMU-Markt statt. Die Umfrage dieses Dealsuite M&A Monitors wurde an 395 M&A Beratungsfirmen gesendet. In Anbetracht der Summe der von diesen Unternehmen durchgeführten Transaktionen stellen sie einen wesentlichen Teil des KMU-Marktes dar. Ein Unternehmen im DACH KMU-Markt wird mit einem Umsatz von 1 bis 50 Millionen Euro definiert.

An dieser dritten Ausgabe des Dealsuite M&A Monitors nahmen 152 von insgesamt 395 Beratungsfirmen teil, was einer Beteiligung von 38% entspricht. Für diese Studie wurden keine vorläufigen Hypothesen aufgestellt. Nach einem Signifikanztest ist (N) jedoch ausreichend, um die Ergebnisse mit einer 90%igen Genauigkeit zu bewerten (Field, 2011, S. 56-58). Das Forschungsdesign ist auf Anfrage erhältlich.

Diese Untersuchung wurde unter der Leitung von Alexandre Narayanin durchgeführt.

.svg)

.svg)

.svg)

.svg)