M&A Monitor Februar 2024

Vorwort

Wir freuen uns, Ihnen hier die 11. Ausgabe des M&A Monitor DACH vorstellen zu dürfen.

Mit dem Monitor, stellen wir Ihnen Daten und Trends aus H2-2023 für Unternehmen aus der DACH-Region, mit einem Umsatz von € 1 Millionen bis € 50 Millionen, zur Verfügung.

Der Dealsuite DACH Monitor gibt Ihnen regelmäßige Einblicke zu relevanten Aspekten des Marktes. Somit sorgen wir für ein besseres Marktverständnis und zusätzliche Transparenz , um zu mehr und besseren Abschlüssen beizutragen.

Dealsuite ist das vollständigste Tool für M&A Professionals in Europa und bringt alle Akteure im M&A Ökosystem auf eine einfache und intuitive Art zusammen.

Floyd Plettenberg MSc. EMFC

CEO Dealsuite

I Transaktionen

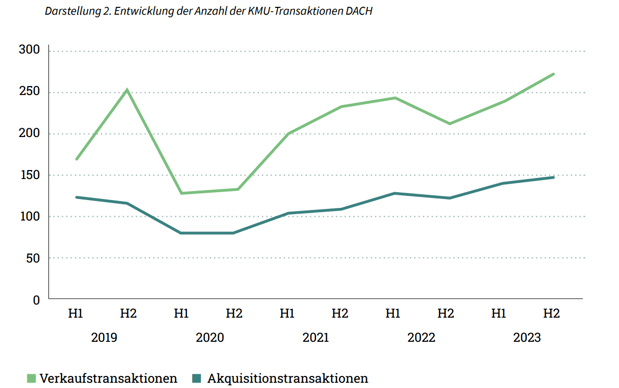

Die Anzahl der Transaktionen auf Verkäufer- und Käuferseite steigt in H2-2023 weiterhin an.

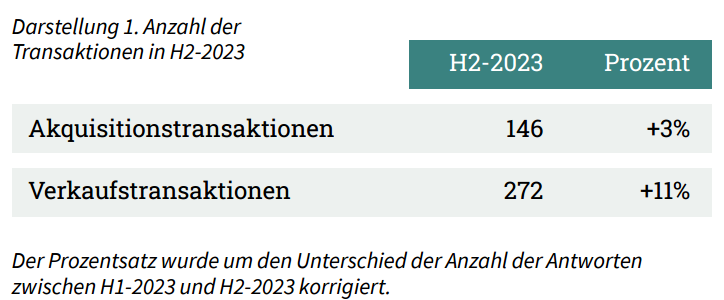

Die Berater, die an dieser Untersuchung teilnahmen, haben in H2-2023 folgende Transaktionen durchgeführt:

Bei einem Teil der verkauften Unternehmen war sowohl auf der Verkäufer-, als auch auf der Käuferseite ein Befragter beteiligt. Die Summe der Transaktionen ergibt sich also nicht aus der Summe der Buy- und Sell-Side Transaktionen.

Im zweiten Halbjahr 2023 verzeichneten wir einen Anstieg um 3% bei der Anzahl der käuferseitigen Transaktionen; auf Verkäuferseite um 11%. Beide Werte stellen die höchsten Messungen seit der 1.

Ausgabe des M&A Monitors dar (119 käuferseitige Transaktionen in Q1-Q3 2018; 263 Verkäuferseitige).

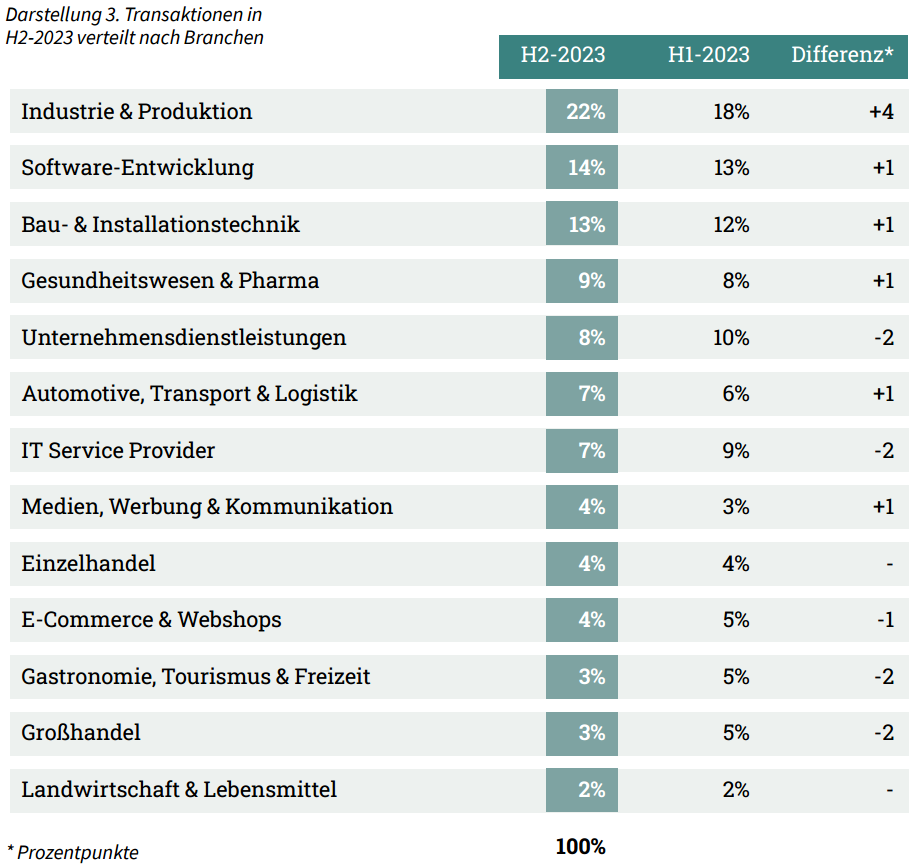

Die meisten Transaktionen fanden in der Branche Industrie & Produktion (22%) statt. Sie verzeichnet mit 4 Prozentpunkten den größten Zuwachs.

Auf Grundlage dieses M&A Monitors kann man Aussagen über die Verteilung der Transaktionen nach Branche treffen (siehe Darstellung 3). Zum wiederholten Mal fanden die meisten Transaktionen in der Industrie- und Produktionsbranche statt. Dieser Wert verbesserte sich um 4 Prozentpunkte im Vergleich zu H1-2023 (prozentualer Anstieg der Branche um 18%) auf 22% der Gesamtheit.

In der Branche Unternehmensdienstleistungen wurde wieder ein erheblicher Rückgang verzeichnet. Der Anteil der Transaktionen in der Branche Unternehmensdienstleistungen verliert erneut 25% im Vergleich zu H1-2023. Fanden in H2-2022 noch 13% aller Transaktionen in der Branche statt, sind es in H2-2023 noch 8%.

Ebenfalls um -2 Prozentpunkte rückläufig sind die Transaktionen in den Branchen IT Service Provider, Gastronomie, Tourismus & Freizeit und Großhandel.

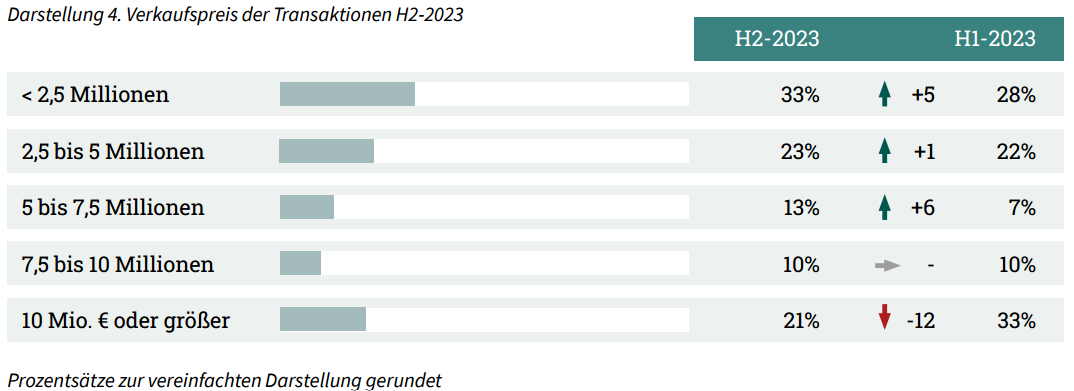

Das durchschnittliche Transaktionsvolumen verringert sich. Transaktionen mit einem Volumen von mehr als € 10 Millionen nehmen deutlich ab.

Bei 56% der Transaktionen lag der Verkaufspreis unter oder bis € 5 Millionen. Transaktionen mit einem Volumen von € 10 Millionen oder mehr gehen um mehr als ein Drittel zurück und stellen 21% der Gesamtheit dar.

II Aufträge

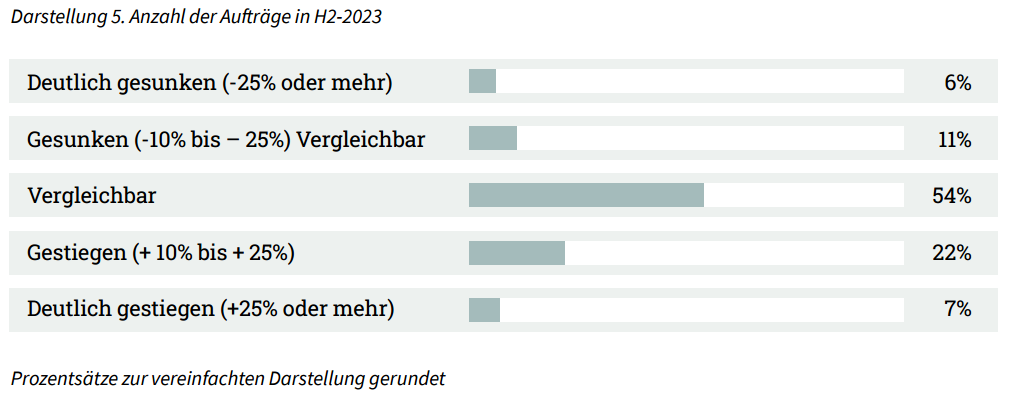

Die Auftragslage im zweiten Halbjahr 2023 ist vergleichbar mit der des ersten

Halbjahres. 29% der Berater vermelden einen Anstieg.

29% der Berater vermelden eine weiterhin steigende oder deutlich steigende Auftragslage, diese Gruppe stellte in H1-2023 36% dar. 54% der Berater berichten von einer vergleichbaren Auftragslage zu H1-2023.

17% der Berater vermelden einen Rückgang der Aufträge. Dieser Wert lag in H1-2023 bei 24%.

III EBITDA-Multiplikatoren in DACH

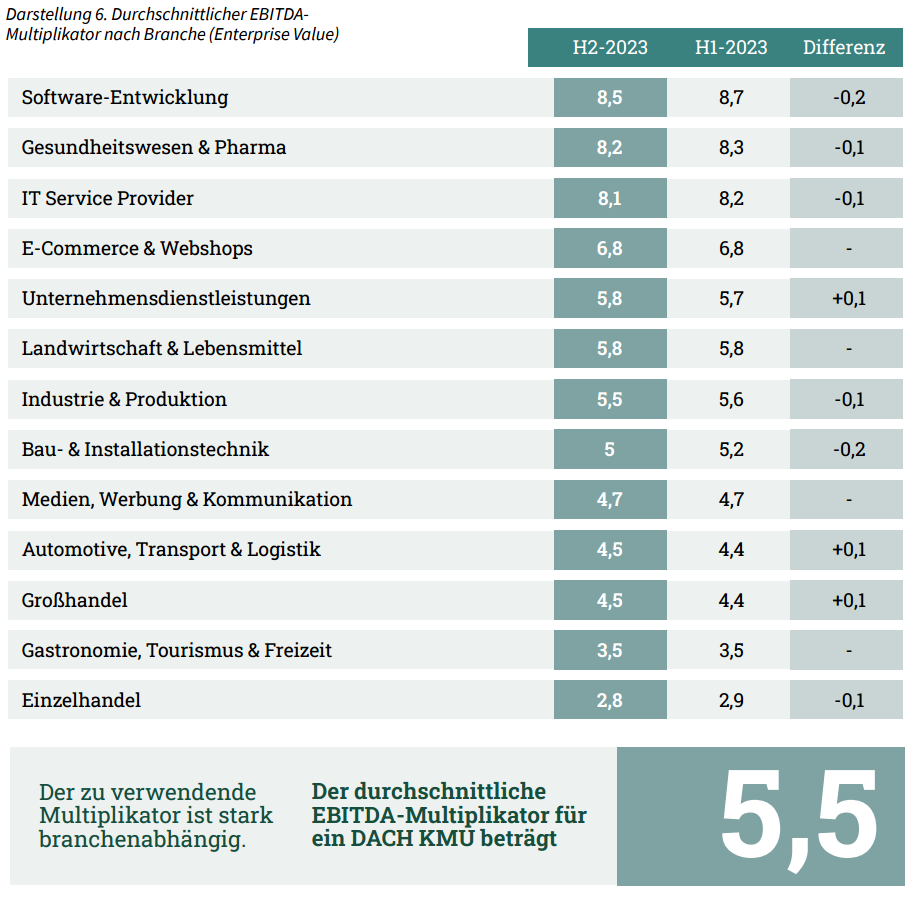

Die durchschnittlichen Verkaufspreise waren mehrheitlich unverändert oder leicht ansteigend. Der durchschnittliche EBITDA-Multiplikator lag bei 5,5.

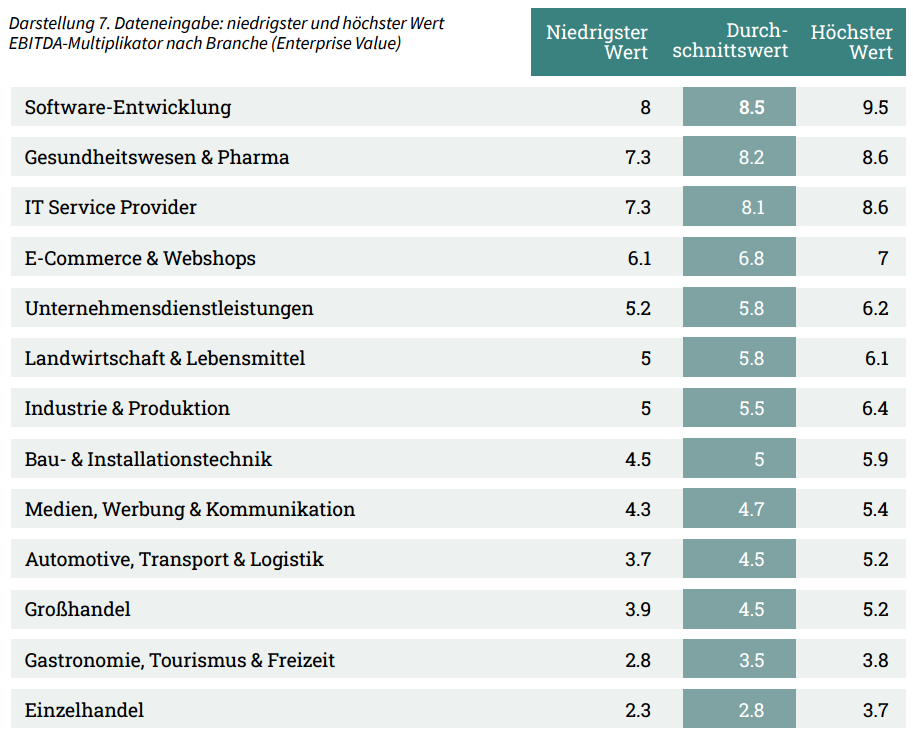

In unserer vorherigen Untersuchung haben die Sell-Side Berater den durchschnittlichen EBITDA-Multiplikator nach Branche definiert. Der durchschnittliche EBITDA-Multiplikator wird für ein Unternehmen in einer spezifischen Branche bezahlt. In dieser Untersuchung haben wir darum gebeten, die Branchenmultiplikatoren aus H1-2023 zu überarbeiten.

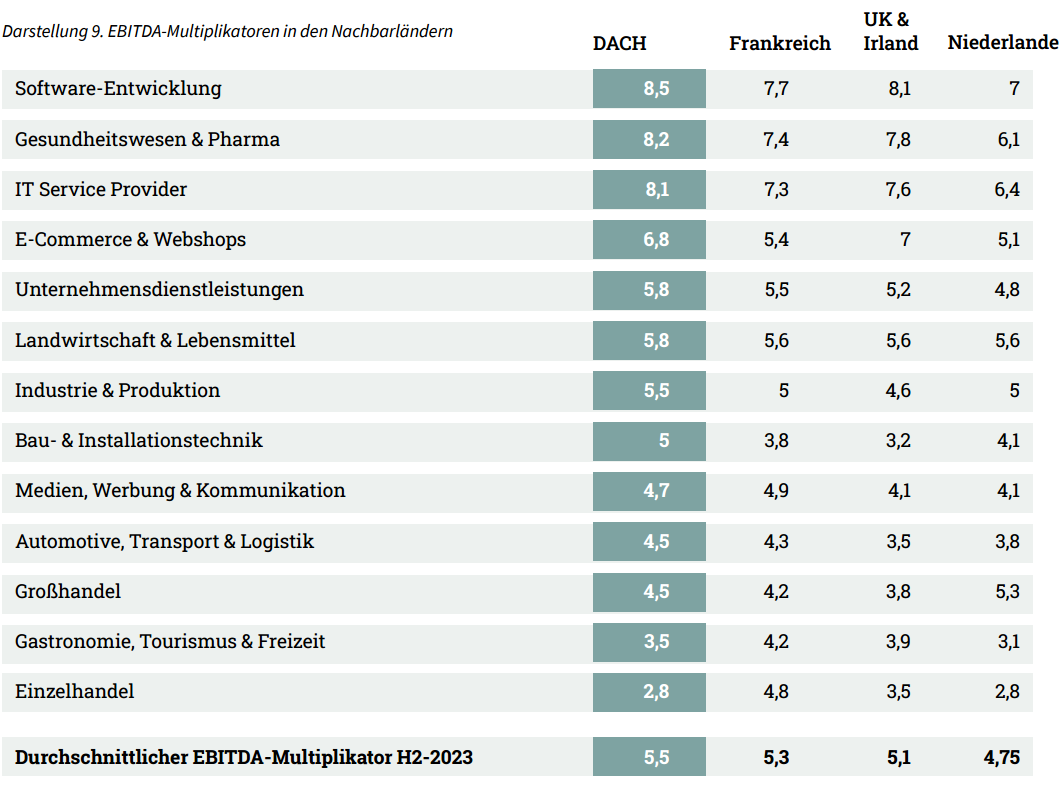

Der durchschnittlich angewandte Multiplikator in allen Branchen liegt bei 5,5. Die Multiplikatoren variieren zwischen 2,8 (Einzelhandel) und 8,5 (Software-Entwicklung).

Die Ergebnisse dieser Untersuchung stellen einen Ansatzpunkt für die geltenden Branchenmultiplikatoren dar. Sie bieten damit einen guten Richtwert als Gegenprüfung der Unternehmensbewertung in der nahen Zukunft.

IV KMU-Multiplikatoren nach EBITDA-Größe

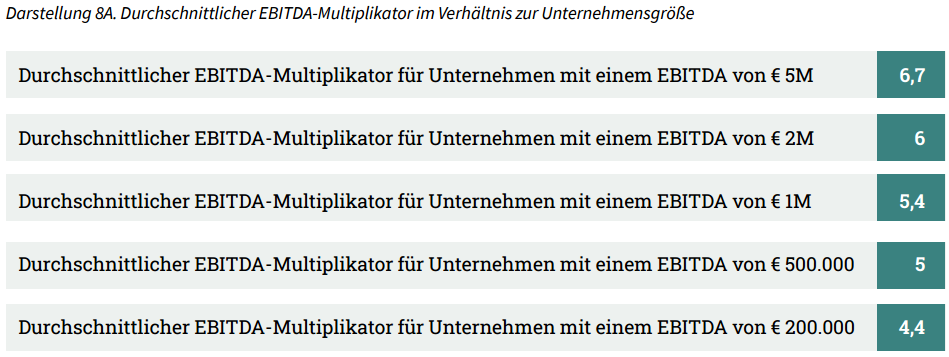

Unternehmenspreise des Small-& Mid-Caps bleiben stabil. Es gibt Preisunterschiede von bis zu 52%, abhängig von der Unternehmensgröße.

In der 9. Ausgabe (Erfassungszeitraum H2-2022) und 6. Ausgabe (H1-2021) des M&A Monitors haben wir den Einfluss der Unternehmensgröße auf die im DACH KMU-Markt bezahlten Multiplikatoren untersucht. Das Ziel war es, die Auswirkung des Small-& Mid-Cap-Premiums auf KMUs in der DACH Region zu quantifizieren. Wir konzentrierten uns vor allem auf Unternehmen mit einem EBITDA von € 200.000 bis € 5 Millionen. Das EBITDA wird daher als Kennzahl für die Unternehmensgröße verwendet.

Wissenschaftliche Studien ergaben, dass mit kleinerer Unternehmensgröße die Chance steigt, dass die erwarteten Cashflows nicht realisiert werden (Damodoran, 2011; Grabowski und Pratt, 2013). Ein Faktor ist beispielsweise die Abhängigkeit von bestimmten Kunden oder Lieferanten oder von spezifischem technischem Know-how, das schnell verloren gehen kann, wenn Mitarbeiter das Unternehmen verlassen.

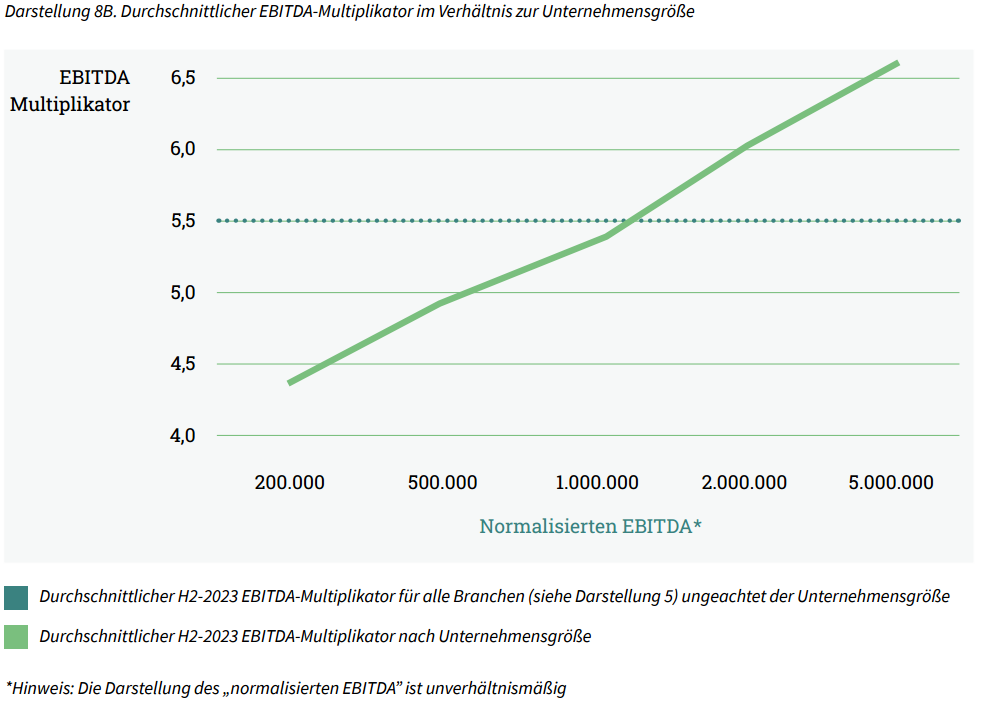

Die Ergebnisse dieses Monitors bestätigen, dass auf Unternehmen mit einem geringeren EBITDA geringere Multiplikatoren angewendet werden als auf Unternehmen mit hohem EBITDA. Der Einfluss der Unternehmensgröße auf EBITDA-Multiplikatoren ist in den Darstellungen 8A und 8B zu sehen.

Die Differenz der EBITDA-Multiplikatoren zwischen Unternehmen mit einem normalisierten EBITDA von € 200.000 und Unternehmen mit einem normalisierten EBITDA von € 5 Millionen betrug in H2-2023 52%, ein Multiplikator von 2,3 (Spanne von 4,4 bis 6,7). In H2-2022 lag dieser Wert bei 52%, in H1-2021 bei 48%. EBITDA-Multiplikatoren des Small-& Mid-Caps bleiben also eher unberührt von gesamtwirtschaftlichen Veränderungen.

V EBITDA-Multiplikatoren in Nachbarländern

In der letzten Ausgabe des M&A Monitors haben wir die durchschnittlichen EBITDA-Multiplikatoren der DACH-Region mit den Multiplikatoren der Nachbarländer verglichen. Aus diesem Vergleich ging eindeutig hervor, dass grenzüberschreitende Transaktionen deutliche Vorteile bieten können.

Der durchschnittliche EBITDA-Multiplikator ist in den Niederlanden um 0,1 gestiegen; in DACH, Frankreich sowie im Vereinigte Königreich & Irland blieb der Durchschnitt unverändert zu H1-2023. Trotz der dynamischen Marktlage werden Unternehmen der deutschsprachigen Region nach wie vor zu durchschnittlich höheren EBITDA-Multiplikatoren verkauft.

Die größte Veränderung im Vergleich zum ersten Halbjahr 2023 in allen Branchen und über alle Regionen hinweg ist in der Software-Entwicklungsbranche zu finden, der Multiplikator in den Niederlanden wuchs von 6,7 auf 7 an (+0,3).

VI Fremdkapital

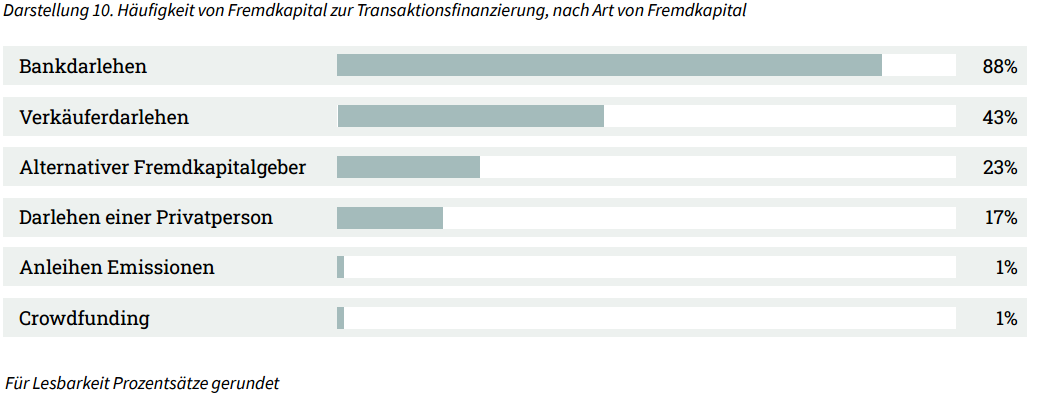

62% der Transaktionen wurden in H2-2023 durch Fremdkapital finanziert. Bankdarlehen bleiben das häufigste Instrument der Finanzierung.

In H2-2023 wurden 62% der abgeschlossenen Transaktionen mit Fremdkapital finanziert. In der 4. Ausgabe (Erfassungszeitraum H1-2020) des M&A Monitors betrug dieser Wert 40%.

Von den Transaktionen, bei denen Fremdkapital eingesetzt wurde, betrug der Fremdkapitalanteil im Durchschnitt 24% des Transaktionsvolumens. In H1-2020 lag dieser Wert bei 54%.

Die am häufigsten genutzte Art von Fremdkapital waren Bankdarlehen, welche in 88% der Fälle Anwendung fanden. Kredite, die vom Verkäufer (Verkäuferdarlehen) bereitgestellt werden, in 43% der Transaktionen, die fremdfinanziert wurden.

Die Befragten meldeten zurück, dass die Transaktionsfinanzierung sowohl von einem als auch von mehreren Fremdkapitalgeber erfolgen kann. Dies ist ein Indikator dafür, dass Fremdkapitalgeber nicht den gesamten Fremdkapitalanteil übernehmen und das Risiko verteilen möchten. Zum Beispiel kann eine Bank nur einen Teil der Gesamtfinanzierung stellen. Ein anderer Finanzierer kann dann eine Nachrangfinanzierung bereitstellen.

VII Earn-Out

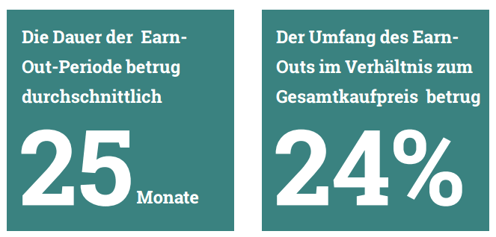

36% der Transaktionen haben ein Earn-Out, welches im Durchschnitt 25 Monate dauert.

Wenn sich Käufer und Verkäufer darauf einigen, dass ein Teil des Gesamtkaufpreises von den zukünftigen Erträgen des Zielunternehmens abhängt, wird dieser Teil als Earn-Out bezeichnet. Dieser variable Teil ist an Ziele geknüpft, die während der Vertragsverhandlung der Transaktion vereinbart werden.

Das Earn-Out gibt dem Verkäufer einen Anreiz, eine erfolgreiche Geschäftsübergabe sicherzustellen und einen höheren Verkaufspreis zu erzielen. Gleichzeitig sichert sich der Käufer ab, dass sich die Ertragserwartungen auch tatsächlich realisieren lassen und bezahlt bei Anteilserwerb den Basiskaufpreis.

Earn-Outs können in Dauer, Umfang und Komplexität stark variieren. Ein Earn-Out kann als Instrument zur Risikominimierung verwendet werden, besonders in unsicheren wirtschaftlichen Rahmenbedingungen.

In H2-2023 hatte jede dritte Transaktion (36%) einen Earn-Out-Anteil. Die Dauer der Earn-Out-Periode betrug durchschnittlich 25 Monate.

Der Umfang des potentiellen Earn-Outs im Verhältnis zum gesamten Kaufpreis betrug in H2-2023 24%.

VIII Ausblick

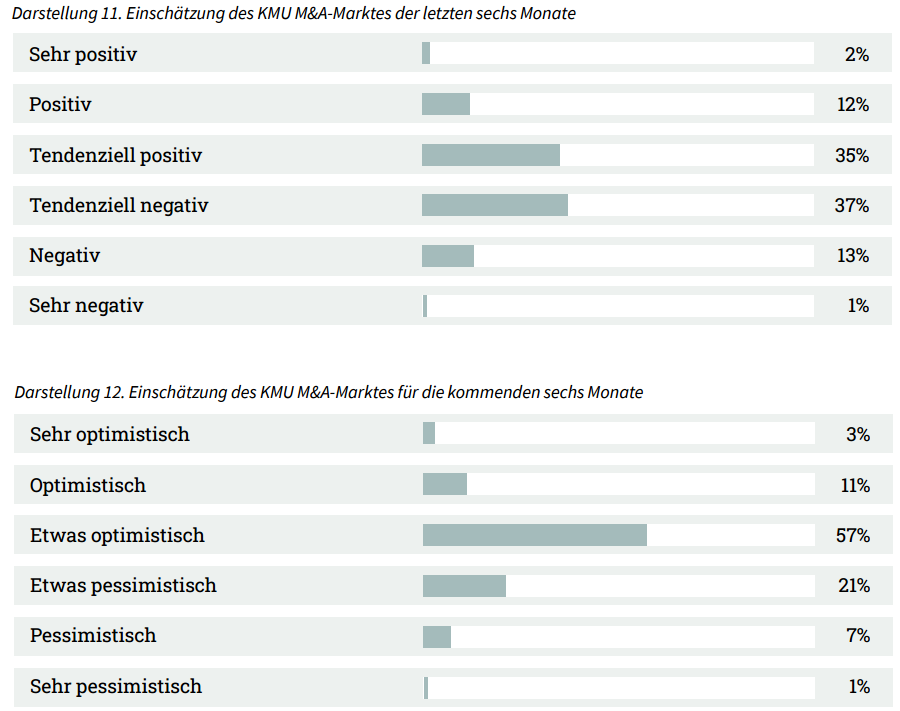

Die Befragten sind auch im zweiten Halbjahr 2023 geteilter Meinung bzgl. der Marktbewertung. 71% der Befragten blicken optimistisch auf H1-2024.

Die Bewertung und Prognose des KMU-Marktes in DACH basieren auf vielen Faktoren. Eine komplexe Interpretation ist notwendig, um festlegen zu können, ob es ein guter Markt zu werden verspricht. Darin wird unter anderem einbezogen: die Anzahl der Unternehmer, die ihr Unternehmen verkaufen möchten, die Schwierigkeit eine Finanzierung zu erhalten und die makroökonomischen Entwicklungen.

Die Beratungsfirmen wurden gebeten, eine Bewertung des zweiten Halbjahres 2023, sowie eine Prognose für H1-2024 abzugeben. Der Vergleich beider Bewertungen ergibt ein gutes Stimmungsbild für das Vertrauen der Berater in den Markt.

Die Hälfte der Befragten bewertet die Gesamtleistung des KMU-Marktes im zweiten Halbjahr tendenziell negativ bis sehr negativ. 14% der Befragten nahmen den Markt in H2-2023 als positiv bis sehr positiv wahr. 71% der Befragten sind etwas optimistisch bis sehr optimistisch für die nächsten sechs Monaten.

X Methodik

M&A Transaktionen in DACH finden meistens im KMU-Markt statt. Die Umfrage dieses Dealsuite M&A Monitors wurde an 401 M&A Beratungsfirmen gesendet. In Anbetracht der Summe der von diesen Unternehmen durchgeführten Transaktionen stellen sie einen wesentlichen Teil des KMU-Marktes dar. Ein Unternehmen im DACH KMU-Markt wird mit einem Umsatz von 1 bis 50 Millionen Euro definiert.

An dieser dritten Ausgabe des Dealsuite M&A Monitors nahmen 156 von insgesamt 401 Beratungsfirmen teil, was einer Beteiligung von 39% entspricht. Für diese Studie wurden keine vorläufigen Hypothesen aufgestellt. Nach einem Signifikanztest ist (N) jedoch ausreichend, um die Ergebnisse mit einer 90%igen Genauigkeit zu bewerten (Field, 2011, S. 56-58). Das Forschungsdesign ist auf Anfrage erhältlich.

Verwendete Quellen:

• 156 Fragen und Antworten von Führungskräften aus dem Senior Management

• Brookz Barometer 2015 - 2023

• Damodaran (2011). Equity Risk Premiums (ERP).

• Field, A. (2011) Discovering Statistics SPSS. Third edition, SAGE publications, London. 1 -822

• Grabowski and Pratt (2013). Cost of Capital: Applications and Examples.

Diese Untersuchung wurde unter der Leitung von Alexandre Narayanin durchgeführt.

.svg)

.svg)

.svg)

.svg)